Halka arz rüzgarı hızlı esecek

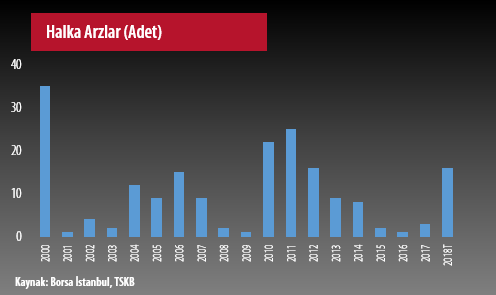

Yeni başladığımız 2018 yılında yeni bir halka arz rüzgarıyla karşılaşacağımız görünüyor. En son rüzgar 25 halka arzın yapıldığı 2011’de esmişti. Son üç yılda ise durgun bir halka arz piyasası yaşandı.

Halka arz rüzgarının sinyalini okuduğumuz haberlerden alıyoruz. Enerjisa ve MLP Sağlık talep toplamaya başlıyor, Şok halka arz için görevlendirdiği kurumları açıkladı, Beymen halka arz hazırlığını resmen duyurdu. Bu gibi açıklamalar ve gerçekleşen iki arz dikkate alındığında sayı 16’ya ulaşıyor ve 2012 seviyesine yaklaşıyor. Bunlar dışında açıklanmayan ve planlama aşamasında olan çok sayıda halka arz olduğunu tahmin ediyoruz. Bu haliyle 2018 yılı halka arzlar açısından 2011’i yakalamaya aday gibi görünüyor.

Bu rüzgarın esmesinin birkaç teknik nedeni var. BIST-100 endeksi 2016’da %9’un ardından 2017’de %48 prim yaptı ve iki yıllık yükselişi %61’e ulaştı. Hisse fiyatlarının şirket sahiplerinin hisselerini halka etmesi için cazip seviyelere geldiğini düşünüyoruz. Ayrıca özellikle sanayi tarafında izlenen büyüme ve yatırım iştahının kaynak ihtiyacını artırması ve TL’nin değer kaybı nedeniyle borçluluğun artmış olması temel nedenler olarak görülebilir. Türkiye ekonomisi yılın üçüncü çeyreğinde %11,1 büyüdü, sanayi üretimi %10 arttı. Son çeyreğin yarısından fazlasını temsil eden ekim-kasım döneminde ise artış %7,2 ile yüksek seviyesini korudu. Kapasite kullanım oranı son çeyrekte %79’larda 2009’dan beri en yüksek seviyede seyir izliyor.

Bu rakamlar şirketlerin yatırımlarının artmakta olduğunu ve büyüme planlarının finansmanı için ek kaynak ihtiyacı içinde olduğuna işaret ediyor.

Son olarak düzenleyici otoritelerin halka arzı teşvik edici adımları halka arzların artacağı beklentilerini destekledi. SPK Sermaye Piyasası Araçlarının Satışı Tebliği’nde değişiklik yaparak halka arzların %30 yerli yatırımcı şartı nedeniyle yurtdışına yönelmesini önlemek amacıyla bu oranı %20’ye düşürdü. Ayrıca %30’luk halka arzın %20’sinin kurumsal yatırımcılara ayrılması zorunluluğu da %10’a düşürüldü. Önceki maddede bahsettiğimiz gibi ekonomik nedenlerle şirketlerin fon ihtiyacı kaçınılmaz bir şekilde arttı. Kaynak alternatifleri arasında halka açılma ön sırada yer alırken, yurtiçinde halka arzın cazibesi artırıldı ve daha fazla yabancı yatırımcı çekilmesinin önü açıldı.

SPK aynı tebliğde ihraççıya talep toplama öncesinde fiyat aralığını izahname değişikliğine gerek kalmaksızın aşağı yönlü değiştirme imkanı sağladı. Bu sayede halka arz girişimlerinin değişen piyasa koşulları nedeniyle iptal edilmesinin önlenmesi hedefleniyor.

%61 BIST 100 endeksi iki yıllık yükselişi %11.1 - Türkiye Ekonomisi 2017'in 3. çeyreğindeki büyümesi - %10 Sanayi üretimi artışı

Borsa İstanbul da Kotasyon Yönetmeliğinde değişiklik yaparak son iki dönem kar etme şartını kaldıracağını açıkladı. Halihazırda yürürlükte olan kotasyon şartlarından son iki yıl dönem karı elde etme şartını sağlamayan bir şirket faaliyet karı elde ediyor ancak yüksek finansman giderleri nedeniyle dönem zararına dönüyorsa halka arz geliri ile elde edeceği kaynağı kullanarak ve şirketini karlı hale getirebileceğine ilişkin borsaya sunacağı projeksiyonun kabul edilmesi halinde iki yıl kar şartının kaldırılması planlanıyor. Sermaye Piyasası Kurulu ise pay tebliğinde değişiklik yaparak halka arz olacak bir şirketin aktif toplamının 10 milyon liradan, net satış hasılatının da 5 milyon liradan az olmaması şartı aranacağını açıkladı. Bu sınırlar mevcut durumda işlem gören şirketler dikkate alındığında oldukça küçük şirketlerinde de halka arz edilmesine imkan verebilir.

Halka arzlar sermaye piyasalarımızın en çok ihtiyacı olan gelişme. ISO 500’deki firmaların sadece 74’ü halka açık. Borsamız 227 milyar dolarlık piyasa değeriyle 857 milyar dolarlık ekonomiyi ve ekonomi aktörleri temsil etmekten uzak. Borsanın piyasa değeri GSYH’nın ABD’de %132’si, Japonya’da %126’sı, Güney Kore’de %125’i iken Türkiye’de sadece %26’sı.

Bu oran borsanın ekonomiyi temsilinin artması için piyasa değerinin artırılması gerektiğine işaret ediyor. Bunun yolu da daha fazla şirketin halka açılarak borsaya kote olması.

Halka arzlar borsanın büyümesi ve derinleşmesini sağladığı için fiyatların sağlıklı oluşumunu destekler, borsanın ekonominin barometresi olmasını sağlar. Bu durum hisseye talebi artırır. Hisseye talebin artması ve özellikle yeni yatırımcıların girmesi sonuçta daha fazla halka arzı borsaya çekerek, sermaye piyasalarının reel sektöre kaynak aktarımı mekanizmasının veriminin artırır. Ayrıca işlem hacminin artması sermaye piyasası kurumlarının gelirlerini artıracaktır. Böylece hem reel sektörde hem de finans sektöründe istihdam artacaktır.

Fakat son 14 yıla baktığımızda yurtiçi yatırımlar içinde hisse senedinin payının düştüğünü, yatırımcı sayısının ise gerilediğini görüyoruz. Bu durumda halka arzların ekonomiye pozitif katkısının artmasının zaman alabileceğini düşünüyoruz. Kısa vadede halka arzların yeni yatırımcı çekmesi çok sınırlı kalması durumunda özellikle bu sene beklendiği gibi büyük ve çok sayıda halka arzın hisse fiyatları üzerinde baskı oluşturabileceğini tahmin ediyoruz.

Bunlar da İlginizi Çekebilir